Der Finanzdienstleistungssektor ist aufgrund der enormen Menge an sensiblen Daten und des hohen Transaktionsvolumens ein bevorzugtes Ziel für Cyberkriminelle. Von Banken über Zahlungsdienstleister bis hin zu Fintech-Plattformen muss die Branche kontinuierlich ein Gleichgewicht zwischen Zugänglichkeit und lückenloser Sicherheit finden. Einer der wirksamsten Mechanismen, um dieses Gleichgewicht zu erreichen, ist das Identitäts- und Zugriffsmanagement (IAM). Indem es sicherstellt, dass die richtigen Personen – seien es Kunden, Mitarbeiter oder Partner – zur richtigen Zeit auf die richtigen Ressourcen zugreifen, spielt IAM eine entscheidende Rolle bei der Betrugsprävention und dem Aufbau digitalen Vertrauens.

Komplexe Cyberangriffe nehmen zu

Angreifer verlassen sich längst nicht mehr auf einfache Eindringmethoden. Stattdessen nutzen sie kompromittierte Zugangsdaten, Social Engineering, Insider-Bedrohungen und Schwachstellen in der Lieferkette aus.

Fortschrittliche Phishing-Kampagnen, Credential-Stuffing-Angriffe und Deepfake-gestützte Kontoübernahmen zeigen deutlich, dass herkömmliche, perimetergestützte Sicherheitsansätze nicht mehr ausreichen.

IAM hilft dabei, verdächtiges Anmeldeverhalten frühzeitig zu erkennen und zu blockieren – bevor finanzieller Schaden entsteht.

Es ermöglicht eine kontinuierliche Verifizierung von Identitäten und wendet adaptive Sicherheitskontrollen auf Basis von Benutzerverhalten, Kontext und Risikoniveau an – wodurch die Zeit, in der Angreifer eine Schwachstelle ausnutzen können, erheblich verkürzt wird.

Kundenvertrauen aufbauen ist entscheidend

Vertrauen ist das Fundament jeder finanziellen Beziehung. Ganz gleich, ob ein Nutzer ein Bankkonto eröffnet, einen Kredit beantragt oder eine hochvolumige Transaktion autorisiert – er erwartet eine reibungslose, aber dennoch sichere Authentifizierung.

Wenn Finanzinstitute zu viele manuelle Identitätsprüfungen verlangen, entsteht für die Nutzer Reibung und Frustration; wenn sie zu wenige verlangen, sinkt das Vertrauen in die Sicherheit der Plattform.

IAM ermöglicht sowohl Komfort als auch Vertrauen durch:

• Vereinfachung der Anmeldung mit sicherem SSO oder biometrischer Verifizierung

• Reduzierung des Betrugsrisikos durch strenge Identitätsprüfung und MFA

• Nachvollziehbare Audit-Trails für jede Benutzeraktion

Finanzinstitute, die eine verantwortungsvolle Identitätsverwaltung demonstrieren, können eher langfristige Kundenbindung aufrechterhalten, insbesondere in digitalen Kanälen.

Warum ist Identitäts- und Zugriffsmanagement für Finanzdienstleister so wichtig?

Finanzinstitute agieren in einem Hochrisiko-Umfeld, in dem Vertrauen, Sicherheit und regulatorische Compliance von entscheidender Bedeutung sind. Da immer mehr Transaktionen online stattfinden und Angreifer zunehmend Zugangsdaten statt Netzwerke ins Visier nehmen, ist Identität zum neuen Sicherheitsperimeter geworden. Identity- und Access-Management stellt sicher, dass jede Zugriffsanfrage – ob von einem Kunden, Mitarbeitenden oder externen Partner – präzise authentifiziert, autorisiert und überwacht wird. So wird das Risiko von Betrug und unbefugtem Zugriff erheblich reduziert.

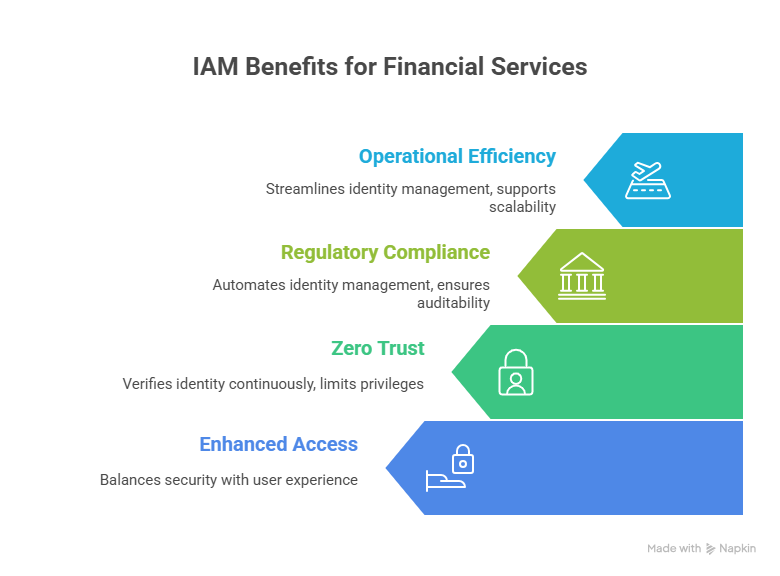

1. Verbesserter Zugriff durch Risikomanagement

IAM ermöglicht es Finanzinstituten, ein Gleichgewicht zwischen einer reibungslosen Nutzererfahrung und hoher Sicherheit zu schaffen – durch adaptive und kontextbezogene Authentifizierung. IAM bewertet in Echtzeit Faktoren wie Gerätetyp, Netzwerkreputation, Geolokalisierung und Verhaltensanomalien.

Bei geringem Risiko erfolgt der Zugriff nahtlos, zum Beispiel über biometrische Verfahren oder Single-Sign-on. Werden jedoch Anomalien erkannt, können zusätzliche Verifizierungen oder Einschränkungen automatisch ausgelöst werden. Dieser risikobasierte Ansatz hilft, Kontoübernahmen, Insider-Missbrauch und den Missbrauch von Zugangsdaten zu verhindern -noch bevor finanzielle Schäden entstehen. Gleichzeitig sorgt er für ein angenehmes digitales Erlebnis für legitime Kunden und Mitarbeitende.

2. Zero-Trust-Ansatz

Ein modernes Finanzumfeld ist nicht mehr auf ein Unternehmen beschränkt, sondern umfasst Cloud-Dienste, externe Mitarbeiter, Partner-Ökosysteme und mobile Kunden. Diese Realität erfordert einen Zero-Trust-Ansatz, bei dem die Identität kontinuierlich überprüft wird, anstatt breites oder dauerhaftes Vertrauen zu gewähren. IAM setzt das Prinzip “der geringsten Privilegien“ durch, indem es sicherstellt, dass Benutzer nur Zugriff auf die Systeme und Daten erhalten, die für ihre Rolle erforderlich sind, und nur so lange wie nötig. Durch die Segmentierung des Zugriffs und die kontinuierliche Neubewertung von Vertrauenssignalen minimiert IAM die Ausbreitung von Kompromissen über Konten hinweg, begrenzt die Gefährdung durch Insider-Bedrohungen und stellt sicher, dass Angreifer ihre Privilegien nicht ausweiten können.

3. Einhaltung aktueller Sicherheitsvorschriften

Der Finanzsektor unterliegt einigen der strengsten Vorschriften der Welt, darunter GDPR, PSD2, NIS2, DORA und SOX, die alle starke Identitätskontrollen, Zugriffsprotokollierung und Auditierbarkeit vorschreiben. IAM unterstützt Institutionen bei der Umsetzung der Compliance, indem es das Identitäts-Lebenszyklusmanagement automatisiert, MFA und rollenbasierte Richtlinien durchsetzt und detaillierte, manipulationssichere Prüfprotokolle verwaltet. Dies ist nicht nur ein Beweis für die Einhaltung gesetzlicher Vorschriften, sondern reduziert auch den Aufwand für manuelle Überprüfungen und gewährleistet die Konsistenz zwischen den Systemen. Da die Aufsichtsbehörden die Verwaltung digitaler Identitäten zunehmend unter die Lupe nehmen, ist IAM zu einer wesentlichen Grundlage für die rechtliche Resilienz und Vertrauenswürdigkeit von Finanzgeschäften geworden.

4. Unterstützung der betrieblichen Effizienz und Skalierbarkeit

IAM rationalisiert die Verwaltung von Benutzeridentitäten und Zugriffsrechten in komplexen Finanzsystemen und reduziert den manuellen Arbeitsaufwand für IT- und Sicherheitsteams. Durch automatisierte Bereitstellung und Aufhebung der Bereitstellung wird sichergestellt, dass Mitarbeiter, Auftragnehmer und Partner bei einem Rollenwechsel zeitnah Zugriff erhalten oder verlieren. Dies reduziert nicht nur Verwaltungsfehler, sondern beschleunigt auch das Onboarding, verbessert die Zusammenarbeit und unterstützt das Unternehmenswachstum. Durch die Zentralisierung des Identitätsmanagements können Finanzinstitute sicher skalieren und gleichzeitig konsistente Richtlinien beibehalten und betriebliche Engpässe minimieren.

Wenn Ihr Unternehmen auf der Suche nach einem vertrauenswürdigen IAM-Partner ist, um Ihre Cybersicherheit zu verbessern, Ihre Resilienz zu stärken und eine skalierbare, langfristige Compliance sicherzustellen, zögern Sie nicht, uns zu kontaktieren. Wir helfen Ihnen dabei, Informationssicherheit in einen echten Geschäftsvorteil zu verwandeln.